バーセル規制と2022年の仮想通貨の運命

こんにちは、マスオです。

『バーゼル委員会、銀行の仮想通貨保有について協議進める』

本日このような記事が出ていたので、今回はこのようなテーマで今後の仮想通貨の動向を考えてみたいと思います。

さて、コインポストのこちらの記事の概要について、まず確認していく前に『バーゼル委員会』をご存知でしょうか。

野村證券のサイトでは、世界の各国の中央銀行の中央銀行とも言えるBIS(国際決済銀行)の中に事務局がある、G10(主要10カ国)の合意で作られた機関のこと、と説明されています。

上の資料を見ると分かりますが、このバーゼル委員会のお仕事は平たくいうと『銀行の健全化』を進めることです。とても聞こえがいいですが、このバーゼル委員会の提唱する国際基準を満たしていないと、その銀行は銀行ライセンスが維持できなくなる、そんな恐ろしい決まりができたわけです。

それを通称『バーゼル規制』、別名『BIS規制』と呼んでいます。

そしてこのバーゼル規制には、今までの経緯、段階があります。第1の締め付けが『バーゼル1』、第2の締め付けが『バーゼル2』、第3の締め付けが『バーゼル3』。段階を追って厳しくなってきています。

それを以前の動画では、こんなスライドを使って解説していました。

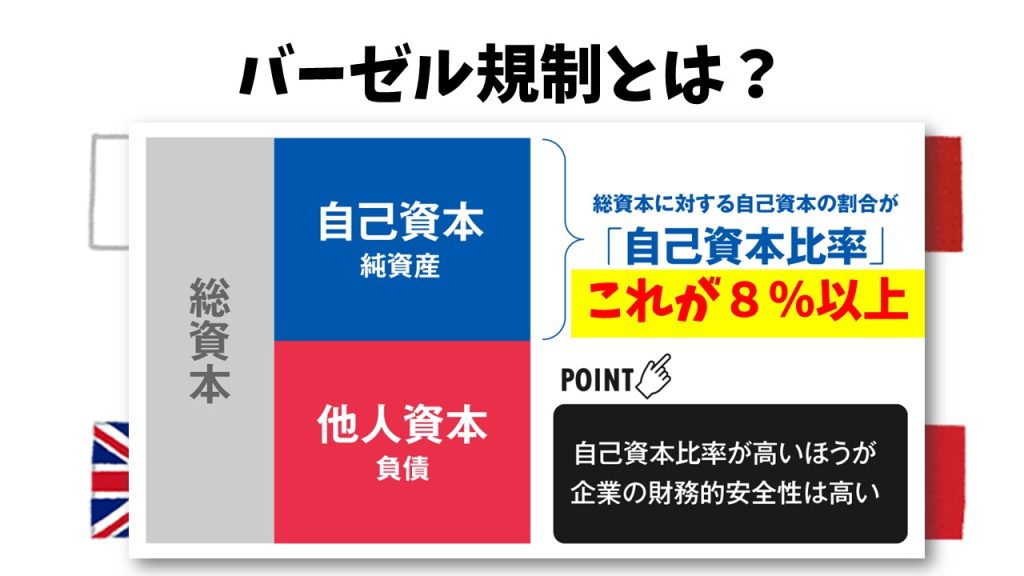

『銀行の健全化』をはかる指標というのは、総資本に対する自己資本比率でみられます。最低『自己資本比率8%』を確保しなきゃいけない、となったのが“バーゼル1”(それまでは2%、大幅基準上昇)

これは、株式を100億円銀行が保有した場合、こういうことになります。

バーゼル1規制では、今まで100億円分の株式を保有した場合、2億円の現金を保有する義務が8億円に引き上げられました。そして“バーゼル2”では16億円に。さらに“バーゼル3”ではその倍の32億円の現金を保有していなければダメ。どんどん基準が引き上げられてきているのが分かると思います。

(ちなみにバーゼル3の実施時期は世界各地で異なりますが、原則は2023年から段階実施、2028年初頭には完全実施となっています。)

ただし、これは株式の場合です。株式はまだ企業が担保になって発行している資産なので、まだリスクは低いと認識されている方で、最近リスク資産とみられるようになったのが『国債』です。

上の赤字で書いてあるようにバーゼル3によって“国債”すらもリスク資産と扱われるようになりました。今までは「国債≒現金」という扱いだったのが、これが通用しなくなったため大打撃です。

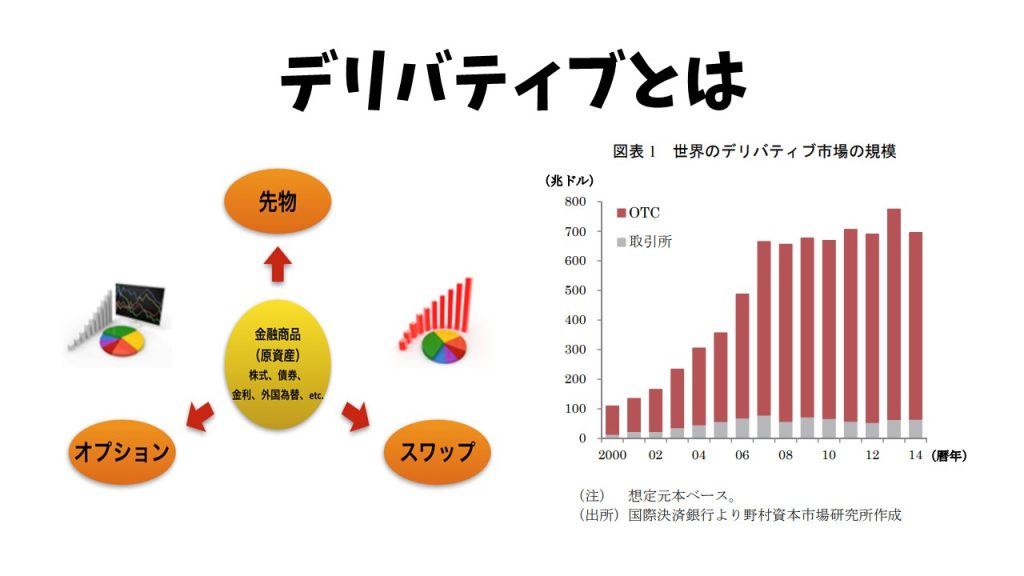

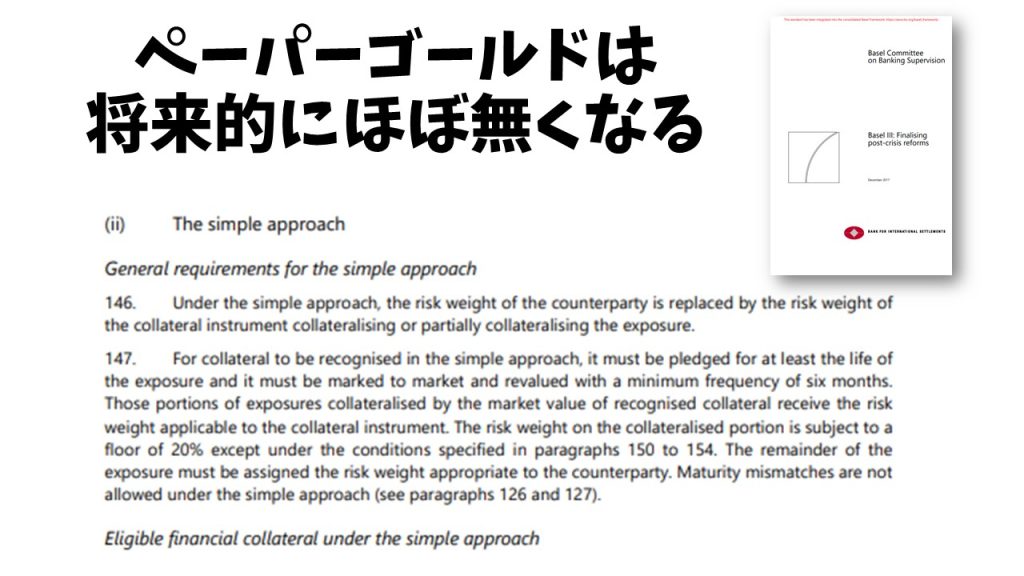

そして、もっとヤバイのが『デリバティブ』というタイプの資産です。

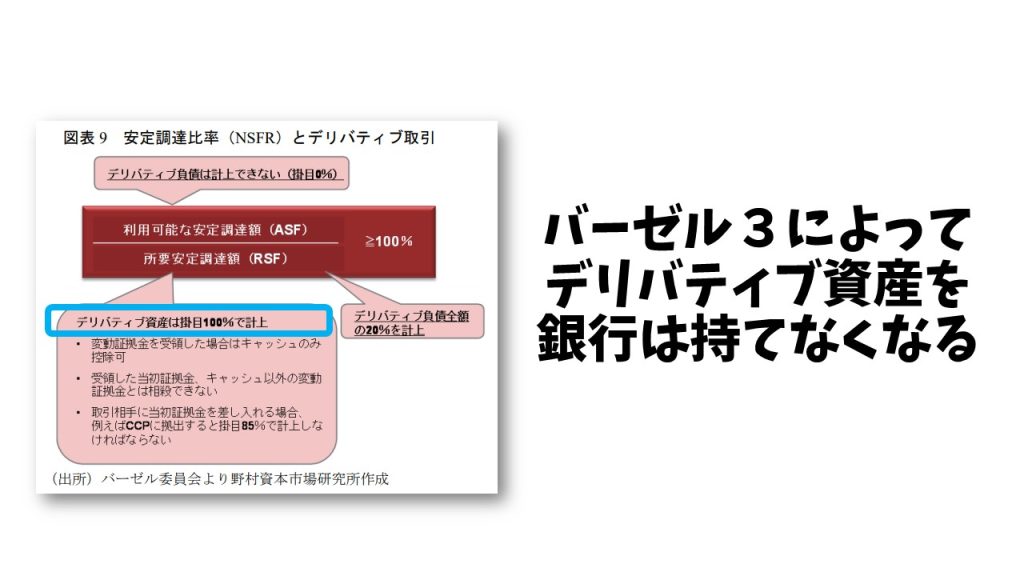

デリバティブというのは、ここにあるような金融派生商品。先物取引、オプション取引、スワップ取引などが該当します。ちなみに世界のデリバティブ残高は右のグラフのようにバーゼル規制が強化される一方で増えてきていますが、“バーゼル3”によってこのデリバティブ商品を銀行が(実質)保有することができなくなりました。

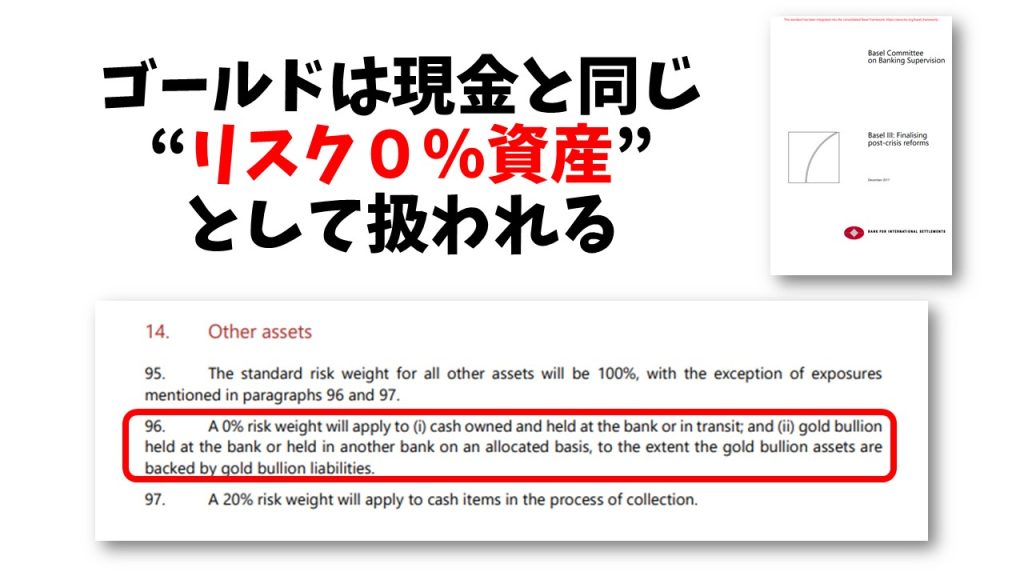

理由はバーゼル委員会が“超”がつくリスク資産と認定したからです。じゃあ、「いったい何を持てばいいんだよ」「リスクが無い資産ってなんだよ」となるわけですが、一番安全なのがこちら。

現金とゴールド(金)です。しかしこれには条件があって、『ゴールド現物』と『ゴールド先物』は別物。先物はデリバティブ商品なので、扱いが違うわけです。

ここまで厳しい身体検査が行われているのが銀行という世界なのですが、そんなことを言ったら暗号資産はどうなるのか。

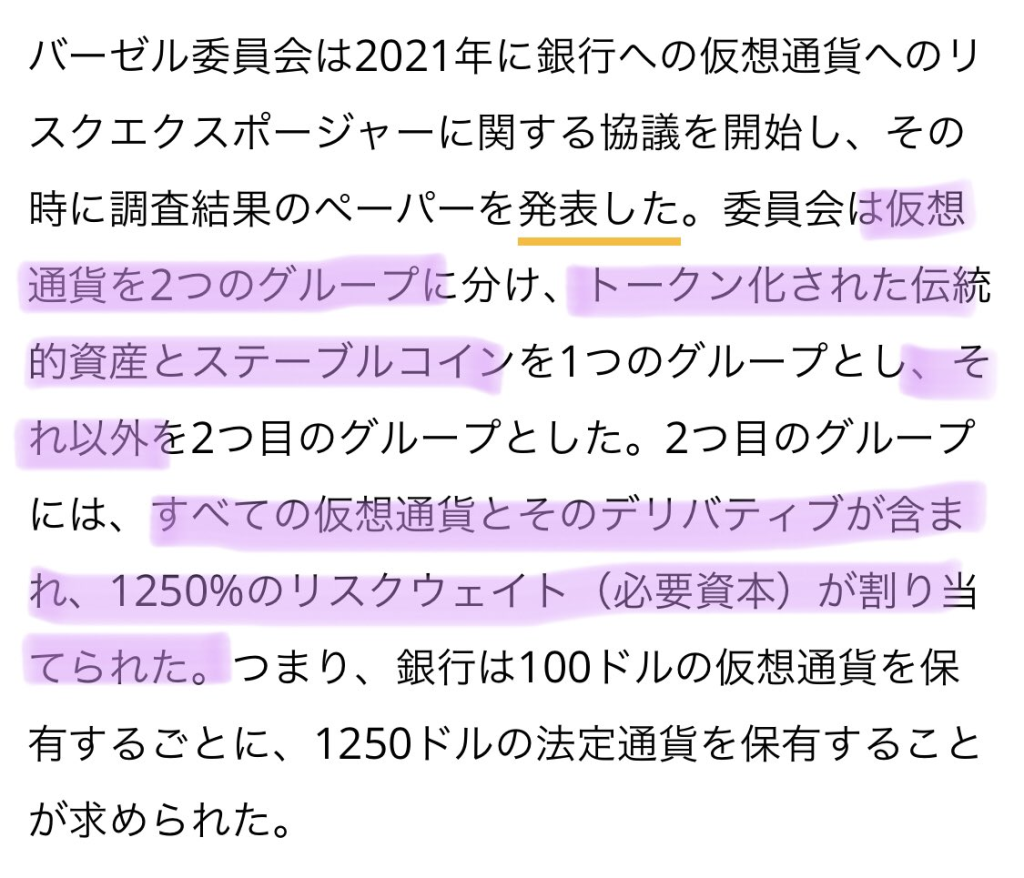

冒頭で紹介した記事によるとこういう記述があります。

一番下に、『100ドルの仮想通貨を保有すると、1250ドルの法定通貨を保有する必要がある』とあるのが分かります。これがリスクウェイト1250%の意味です。

「え?、そんなに?」そうなんです。これは決定ではないのですが、昨年このような提案がされて、ただいま協議中。

それがこの度のニュースでは『2022年末』にはガイドラインが整うという話ですが、さてどうなるのでしょうか。今出ている案としては暗号資産・仮想通貨を2つにグループ分けし

❶トークン化された伝統的資産とステーブルコイン

❷それ以外のすべての仮想通貨とそのデリバティブ

こういう分け方が提案されていて、❷には先ほど言ったような1250%のリスクウェイトが課されるわけです。仮想通貨の王者ビットコインはどちら?これが・・・実は❷なんです。

しかも、❶に「ステーブルコイン」とありますが、これは、最近のUST・LUNAの暴落問題があったことを鑑みると、どう考えても❶に該当するステーブルコインとはどんな定義か?というのが今焦点になっているのは容易に想像できます。

そしてここに記載されている『(2022年)年末までに最終化』まで長くてあと7ヶ月。この間に方針が決定する、ということは『ステーブルコイン規制』が何かしらの形ではっきりするということです。

今後、ブロックチェーン技術を使った『デジタル通貨』を銀行が保有・導入しないと大衆には浸透しませんので、やはり銀行はカギです。すると、暗号資産に対する“銀行の基準”が“世の中全般のリスク判定の基準”にもなるのだと思います。

今回は銀行のリスク基準が定まると、今後、暗号資産取引業や証券会社などの金融機関、一般企業の『格付け』にも影響されるため、先ほどの❶と❷の明確化をきっかけに“持っていい暗号資産”と“持ってはいけない暗号資産”というくらいに、世界全体も通貨選別の余波を受けることになると思います。

つまり、この2022年末までの約半年間で、淘汰される通貨が生まれていくのだとしたら市況はますます冷え込むしかありません。

以上、今回は冒頭で紹介したニュース記事から、仮想通貨の『最後の審判』が2022年内に下されるのでは?ということを考察してみました。今年中は冬が続くと見て、仮想通貨投資の買い増しタイミングは慎重に考えていこう、と私は考えています。

なお、バーゼル規制についてはこちらの1年前の動画、まだ内容が色あせていないのでぜひ参考にしてみてください。

“バーセル規制と2022年の仮想通貨の運命” に対して2件のコメントがあります。